新聞中心

2023/11/30

中國作為全球半導體最大的消費市場,年進口金額在1700-1900億美元,考慮到自主可控以及半導體作為本國經濟增長的新興產業代表,大力發展本土半導體行業勢在必行,其中存在的投資機會確定性很高,且未來的景氣周期較長。投資者如何去把握行業性的長期投資機會,本文粗略談談,拋磚引玉。

一、機會:我國半導體產業發展落后

相關權威統計表明,目前中國半導體市場需求規模占全球41%,可中國的半導體產業供應卻只能達到12%;這其中,屬于產業頂端的無晶圓芯片設計公司銷售額占全球的11%,而位于底部的純晶圓代工廠更是僅占全球的7%。

根據WSTS的統計數據,2017年全球半導體營收總計4124億美元,較2016年的3387億美元大漲21.6%。18年第一季度全球IC熱度不減,同比增長20%,銷售金額為1111億美元,中國大陸半導體需求持續高漲,連續7個季度銷售增長超過兩位數百分比,目前接近全球需求量的30%。

根據海關總署數據計算,2017年集成電路銷售逆差為1932.6億美元,同比2016年增長16.41%,再創近年新高。其中超一半的進口來自臺灣地區和韓國,占比分別為 32%和 23%。而同期我國石油進口金額為1623.3億美元。

二、半導體的整體產業鏈有哪些?

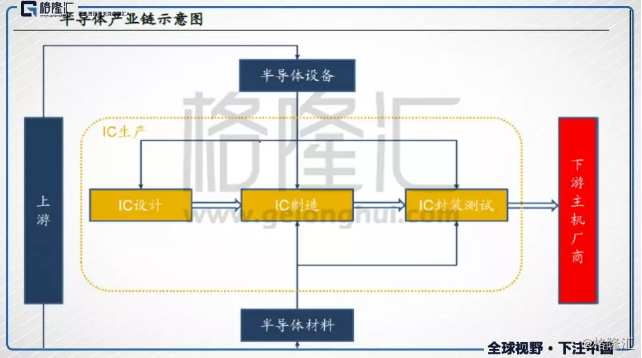

從產業鏈上來看,半導體上游主要包括設備和材料兩個部分,中游IC生產包括“設計-制造-封裝-測試”幾個環節,下游應用主要集中在計算機、消費類電子、網絡通信、汽車電子等領域。

半導體產品按種類不同,主要分為集成電路(Integrated Circuit,簡稱IC)、光電子、分立器件和傳感器四部分。由于多年來集成電路銷售占半導體銷售比重均達80%以上,因此市場上一般將IC代指為半導體。

此外,集成電路按照不同功能用途區分,主要包括四大類:微處理器(約18%)、存儲器(約23%)、邏輯芯片(約27%)、模擬芯片(約14%)。

目前全球IC產業有兩種商業模式:IDM(Integrated Device Manufacturer,集成器件制造)模式和垂直分工模式。

IDM是指從設計、制造、封裝測試到銷售自有IC產品,均由一家公司完成的商業模式;

垂直分工是指IC的設計、制造和封裝測試分別由專業的IC設計商(Fabless)、IC制造商(Foundry)、IC封裝測試商(Package&Testing)承擔的商業模式;

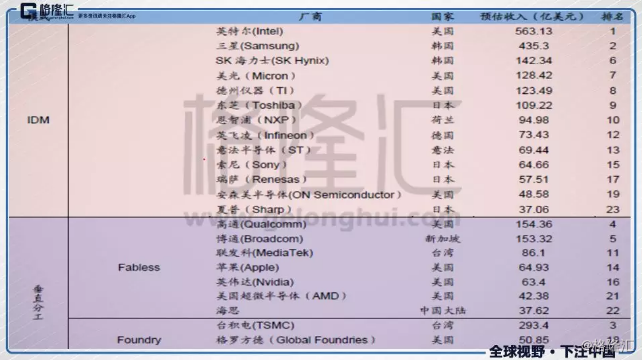

目前來看,IDM模式在全球仍占主要地位。2016年全球TOP20廠商營收共計占全球半導體銷售額約80%,其中,20強中IDM廠商營收規模占比約為68%,Fabless占比為18%,Foundry占比為14%。

半導體產業屬于周期性行業,其發展與GDP相關性較高,整體呈正相關態勢。近幾年隨著人工智能、大數據、物聯網、AR/VR、可穿戴設備等領域新一代信息技術的發展,半導體行業又重新進入了新一輪的景氣周期。

三、大玩家:超級主力大基金的投資策略

2014年9月24日大基金成立,初期規模1200億元,截止2017年6月規模已達到1387億元。現“二期”正在醞釀中,預計不低于千億規模。

截止2017年6月,由“大基金”撬動的地方集成電路產業投資基金(包括籌建中)達5145億元,加上大基金,中國大陸目前集成電路產業投資基金總額高達6532億元。

大基金一期的重點在制造,目前的投資中,制造的投資額占比為65%、設計占17%、封測占10%、裝備材料占8%。大基金投資的制造分兩條腿走路:晶圓代工+存儲。

大基金投資策略是:重點投資每個產業鏈環節中的骨干企業,結合投資另外一些具有一定特色的企業。截至2017年9月大基金累計決策投資55個項目,涉及40家集成電路企業,共承諾出資1003億元,承諾投資額占首期募集資金的72%。目前大基金持股市值超200億,覆蓋13家半導體領域的上市公司。

大基金目前一期的投資已經取得了成效。2017年中國集成電路晶圓制造業銷售額為1390億元,2018年銷售額預計將進一步攀升至1767億元。

大基金二期重點在設計,聚焦新興應用。大基金將會適當加大對于設計業的投資,圍繞國家戰略和新興行業,比如智能汽車、智能電網、人工智能、物聯網、5G等領域進行投資規劃

四、尋找細分領域的龍頭

1)IC材料:核心看晶圓供應商,暫時沒有下手機會。

根據國際半導體產業協會(SEMI)報告,2016年全球IC制造材料市場規模在247億美元,封裝材料市場為196億美元。其中,在IC制造材料中,硅晶圓的占比最高,達32%。這一市場主要為日本廠商主導。日本信越、SUMCO是硅片生產行業的龍頭廠商,兩家企業合計約占市場份額的50%。

2016年中國大陸IC制造材料市場規模為65.3億美元,僅次于臺灣地區、韓國和日本。不過這一領域的企業目前沒有上市,暫時二級市場的投資者還無法參與。

2)IC設備:國產化趨勢開始顯現,但核心供應商是ASML

IC設備行業具有較高的技術壁壘,目前歐美日廠商仍占據絕對主導地位。

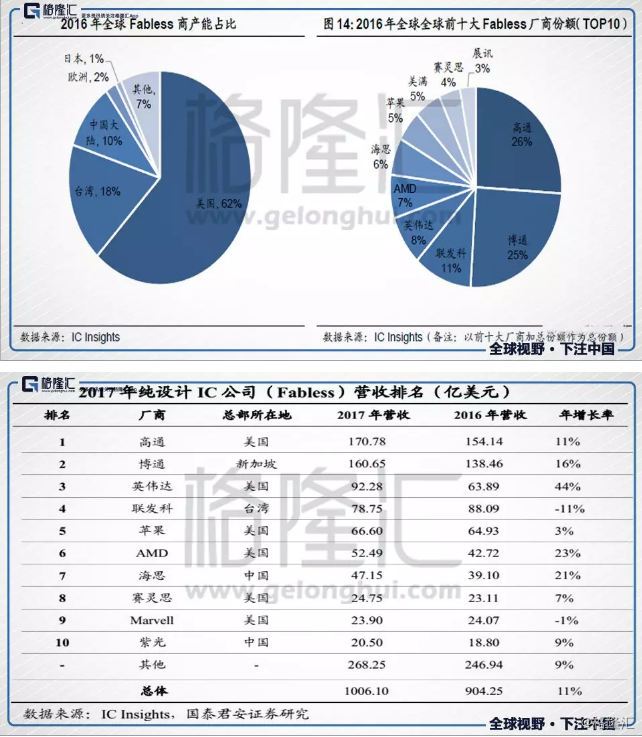

荷蘭的ASML,這個公司是全球最大的光刻機設備和服務提供商。壟斷了市場80%的份額,在極紫外光(EUV)領域,目前處于壟斷地位。中芯國際最近向阿斯麥采購一臺EUV光刻機,單價1.2億美金。未來幾年,10nm以下的先進制程將全部采用EUV光刻機生產。如果中國大陸無法得到這個設備,我們在高端芯片領域將永遠受制于人。

根據SEMI預估,中國本土企業對IC設備的需求,將在2018年-2020年間快速提升,預計對IC設備的投資金額分別為108億美元、110億美元、172億美元。

這么多工廠要在未來兩年投產,ASML要賺翻了。

看到這幅圖,到底是誰給誰打工?目前臺積電是ASML的第一大股東,三星、英特爾都是ASML的股東。

3)IC設計:目前沒有上市公司。

根據IC Insights數據顯示,在純IC設計(Fabless)領域,美國占據最大市場份額,2016年美國IC Fabless商合計產能占據全球的62%。高通和博通是IC Fabless行業的龍頭廠商,二者合計營收占前十名營收總和的51%。其中2016年高通營收為154億美元,博通營收153億美元。

受益于國內下游移動、通信等領域的需求帶動,國內IC設計商競爭力開始顯現出來。根據IC Insights統計,2009年全球TOP50 Fabless商中,僅有1家中國大陸企業,而到2016年,中國大陸企業數量已經達11家,合并市占率已經增至10%。其中,華為海思、展訊已躋身全球Fabless商前十。

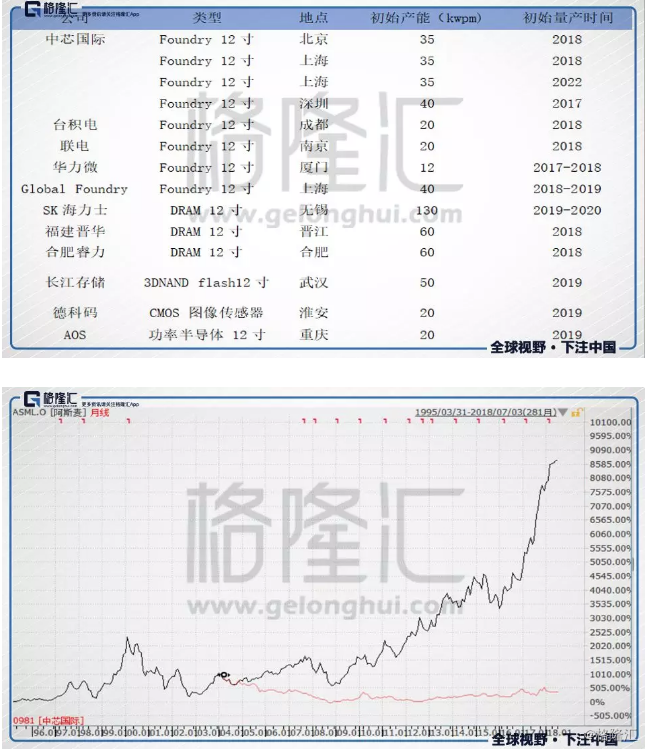

4)IC制造:大陸本土產能快速擴張

IC制造是在晶圓上完成集成電路刻蝕的過程。目前國際龍頭廠商已將工藝制程開發至5nm級,臺積電、三星等龍頭廠商已實現10nm制程量產,英特爾、格羅方德預計今年年底將實現量產。此外,臺積電正率先開發5nm工藝制程技術。

根據IC Insights數據顯示,在純IC制造(Foundry)領域,臺灣地區占據最大市場份額,2016年臺灣地區Foundry商合計產能占據全球的73%。其中臺積電營收為285.7億美元,占據全球58%的市場份額。

資料來源:拓墣產業研究院

IC制造屬于資金、技術密集型產業,是國家政策和基金關注的重點。其中投資于IC制造領域的資金中,12英寸晶圓廠占比最大。主要因為當前全球12英寸晶圓需求量最大,而國內企業產能占比很低。根據中國電子網統計,目前全球12英寸半導體硅晶圓單月需求量約510萬片,大陸既有12英寸廠合計月產能僅約46萬片。目前建置中的12英寸晶圓廠產能約63萬片,未來大陸12英寸廠單月產能將高達109萬片。

大陸晶圓代工廠前十名單

作為國內IC制造業的龍頭企業,華虹半導體可以關注,但中芯國際需要警惕,上文《中芯國際:芯片國產化的風口與現實》中已經給出投資意見。

5)IC封裝測試:受益晶圓制造產能的本土化

根據IC Insights統計,日月光、Amkor、長電科技、矽品為全球前四大封測廠商。

全球封測行業前十廠商

單位:百萬美元

根據IC Insights數據統計,長電科技、華天科技、通富微電等內資企業已進入全球封測企業前20名。其中長電科技7.8億美元收購新加坡星科金朋之后,成為全球第三大封測企業。值得注意的是,中芯國際與大基金都是長電科技的股東,中芯國際是第一大股東(14.28%)。

五、總結

半導體行業涵蓋裝備與材料、設計、制造、封測等,我國在裝備與材料領域非常薄弱,裝備領域的標的國外看ASML,國內廠商僅上海微電子裝備一家稍微強一些,但是仍然處于65nm級水平,暫時看不到投資價值。材料領域也尚未有合適的投資標的,還沒有上市。上游裝備與材料除了ASML,目前尚未有其他可選的投資標的。

本土設計公司除了海思半導體(華為)、紫光展銳,其他實力較小,很難拼得過高通、英特爾等美國巨頭,但這兩家暫時沒有上市。國內設計公司業務發展較快,但沒有上市,暫時沒有辦法投資。

制造環節是大基金重點投資的領域,但目前中芯國際為代表的本土龍頭先進制程產能還沒有放量,14nm業務占比達到10%,才是最佳投資時機,目前其28nm僅占比8%,14nm預計19年初步試生產,2021年-2022年或許能夠達到10%的可能。

封測領域的技術門檻不高,但其固定資產投入的力度與晶圓代工廠相比不大,業績與成長價值更為確定。長電科技、華天科技等上市公司可以長期關注。

未來中國的半導體產業在全球的產值比例將不斷擴大,中國的消費市場龐大,這給予本土公司成長的絕佳環境,在這一歷史性的進程中,把握機會并不困難,與大基金同步、與龍頭同步,耐心等待價值的玫瑰綻放。